નવી દિલ્હીઃ કેટલીક પરિસ્થિતિઓમાં ટેક્સ રિટર્ન ફાઈલ કરવું જરુરી હોય છે. જો તમારી આવક 2.5 લાખ રુપિયાથી વધારે છે અને ઉંમર 60 વર્ષથી ઓછી છે તો આપે પોતાનું રિટર્ન ફાઈલ કરવું જોઈએ. આ સિવાય જ્યારે આપને આપવામાં આવેલા એક્સ્ટ્રા ટેક્સને પાછો લેવો હોય અથવા તમે આવનારા વર્ષો માટે પોતાની ટેક્સેબલ ઈનકમને ઓછી કરવા માટે પોતાના કેપિટલ લોસને કેરી ફોરવર્ડ કરવા ઈચ્છતાં હો તો પણ રિટર્ન ફાઈલ કરવું જોઈએ.  ઈનકમ ટેક્સ રિટર્ન ફાઈલ કરવાની અંતિમ સમયસીમા, ફાઈનાન્શિયલ યર સમાપ્ત થયાં બાદ આવનારી 13 જુલાઈના રોજ હોય છે. એટલા માટે નાણાકીય વર્ષ 2018-19 માટે અંતિમ તારીખ 31 જુલાઈ 2019 છે. જો તમે આ સમયસીમા સુધીમાં ટેક્સ રિટર્ન ફાઈલ નથી કરતાં તો આપને પેનલ્ટી આપવી પડી શકે છે. 31 ડિસેમ્બર પહેલાં પોતાનું રિટર્ન ફાઈલ કરવા પર 5000 રુપિયા અને 1 જાન્યુઆરીથી 31 માર્ચ વચ્ચે ફાઈલ કરવા પર 10,000 રુપિયા છે. જો કે ટેક્સેબલ ઈનકમ 5 લાખ રુપિયાથી ઓછી હોવા પર માત્ર 1000 રુપિયાની ફ્લેટ પેનલ્ટી આપવી પડે છે.

ઈનકમ ટેક્સ રિટર્ન ફાઈલ કરવાની અંતિમ સમયસીમા, ફાઈનાન્શિયલ યર સમાપ્ત થયાં બાદ આવનારી 13 જુલાઈના રોજ હોય છે. એટલા માટે નાણાકીય વર્ષ 2018-19 માટે અંતિમ તારીખ 31 જુલાઈ 2019 છે. જો તમે આ સમયસીમા સુધીમાં ટેક્સ રિટર્ન ફાઈલ નથી કરતાં તો આપને પેનલ્ટી આપવી પડી શકે છે. 31 ડિસેમ્બર પહેલાં પોતાનું રિટર્ન ફાઈલ કરવા પર 5000 રુપિયા અને 1 જાન્યુઆરીથી 31 માર્ચ વચ્ચે ફાઈલ કરવા પર 10,000 રુપિયા છે. જો કે ટેક્સેબલ ઈનકમ 5 લાખ રુપિયાથી ઓછી હોવા પર માત્ર 1000 રુપિયાની ફ્લેટ પેનલ્ટી આપવી પડે છે.

આવકના ઘણાં સ્તોત્ર છે અને સૌથી મહત્વપૂર્ણ સ્ત્રોત સેલરી છે. આ સીવાય બિઝનેસથી થનારી આવક, શેર, મ્યૂચ્યૂઅલ ફંડ જેવા એસેટ્સને વેચવા માટે મળનારુ કેપિટલ ગેન્સ, ઈનકમ ટેક્સ એક્ટ અનુસાર અન્ય સ્ત્રોતોથી થનારો લાભ, બેંક અને ફિક્સ્ડ ડિપોઝિટથી ઈન્ટ્રેસ્ટના રુપમાં થનારા લાભ પણ ઈનકમ જ છે. પોતાના ઈનકમ ટેક્સ રિટર્ન ફોર્મમાં સંબંધિત શિર્ષકો અંતર્ગત પોતાની તમામ ઈનકમનો ખુલાસો કરવો જરુરી છે. પોતાની તમામ ઈનકમનો ખુલાસો ન કરવા પર અને આ પ્રકારના ઈનકમ પર ટેક્સ ન ભરવા પર ઈનકમ ટેક્સ ડિપાર્ટમેન્ટમાં કાર્યવાહીનો સામનો કરવો પડી શકે છે. એસેસમેન્ટ યર 2019-20 માટે વિભિન્ન પ્રકારની ઈનકમ માટે ટેક્સ રિટર્ન ફાઈલ કરવા માટે વર્તમાનમાં સાત પ્રકારના ફોર્મ ઉપસ્થિત છે. તેમને ITR-1 થી ITR-7 સુધી નામ આપ્યા છે. ITR-1 ને સહજ નામથી પણ ઓળખવામાં આવે છે અને આનો ઉપયોગ એ લોકો દ્વારા કરવામાં આવે છે જેમની ઈનકમ સેલરીથી થાય છે. જો તમારે કેપિટલ ગેન્સનો ખુલાસો કરવાનો છે તો આપને ITR-2 નો ઉપયોગ કરવો પડશે.

એસેસમેન્ટ યર 2019-20 માટે વિભિન્ન પ્રકારની ઈનકમ માટે ટેક્સ રિટર્ન ફાઈલ કરવા માટે વર્તમાનમાં સાત પ્રકારના ફોર્મ ઉપસ્થિત છે. તેમને ITR-1 થી ITR-7 સુધી નામ આપ્યા છે. ITR-1 ને સહજ નામથી પણ ઓળખવામાં આવે છે અને આનો ઉપયોગ એ લોકો દ્વારા કરવામાં આવે છે જેમની ઈનકમ સેલરીથી થાય છે. જો તમારે કેપિટલ ગેન્સનો ખુલાસો કરવાનો છે તો આપને ITR-2 નો ઉપયોગ કરવો પડશે.

જો તમે એક બિઝનેસમેન અથવા પ્રોફેશનલ છો તો આપને ITR-3 નો ઉપયોગ કરવાનો રહેશે. વ્યક્તિ વિશેષ માટે ITR-1 થી 3 સુધી લાગૂ કરી શકે છે જ્યારે વ્યાવસાયિક સંસ્થાન, કંપની, ટ્રસ્ટ, એસોસિએશન સહિત માટે ITR-4 થી 7 લાગૂ થઈ શકે છે. આઈટીઆર યોગ્ય ફોર્મ દ્વારા ફાઈલ કરવો જરુરી છે. સંદેહ થવા પર તેમને સારી રીતે વાંચો અથવા પોતાના ટેક્સ એડવાઈઝર સાથે વાત કરો.

તમે નાણાકિય વર્ષ 2018-19 માટે પોતાનું ટેક્સ રિટર્ન ફાઈલ કરી રહ્યા છો એટલા માટે તમારે એ વર્ષ માટે તમારા ઉપ્લબ્ધ ટેક્સ કપાત મામલે પૂર્ણ જાણકારી હોવી જોઈએ. કાયદાકીય રીતે આપ ઈનકમ ટેક્સ એક્ટ અંતર્ગત આપને મળી શકનારી વિવિધ કપાતનો ઉપયોગ કરીને પોતાની ટેક્સેબલ ઈનકમને ઓછી કરી શકો છો, પરંતુ આપને ખ્યાલ હોવો જોઈએ કે કપાસ શું છે અને કઈ હદ સુધી આ પ્રકારની કપાત માટે ક્લેમ કરી શકાય છે. આ જાણકારી વગર આપ કપાસનો ભરપુર લાભ નહી ઉઠાવી શકો અને એક્સ્ટ્રા ટેક્સ ભરવાની ભૂલ કરી બેસશો.

ઈનકમ ટેક્સ ડિપાર્ટમેન્ટ દ્વારા તમારા ટેક્સ રિટર્નની તપાસ પણ કરવામાં આવી શકે છે. જો રિટર્નમાં ખોટી જાણકારી આપવામાં આવી છે તો તમારે પેનલ્ટી પણ ભરવી પડી શકે છે. આના માટે પોતાના ઈનકમ, રોકાણ અને એ કપાસ મામલે હંમેશા આપે સાચી જાણકારી આપવાની છે. કોઈની વાતમાં આવીને ખોટી રીતે પોતાના ઈનકમ ટેક્સને ઓછો બતાવવા અથવા પોતાની કપાતને વધારે બતાવવાની ભૂલ ન કરો. આ પ્રકારના ટેક્સથી બચવાનો પ્રયત્ન કરનારા પર બચાવવામાં આવેલા ટેક્સની 200 ટકા પેનલ્ટી આપવી પડે છે.

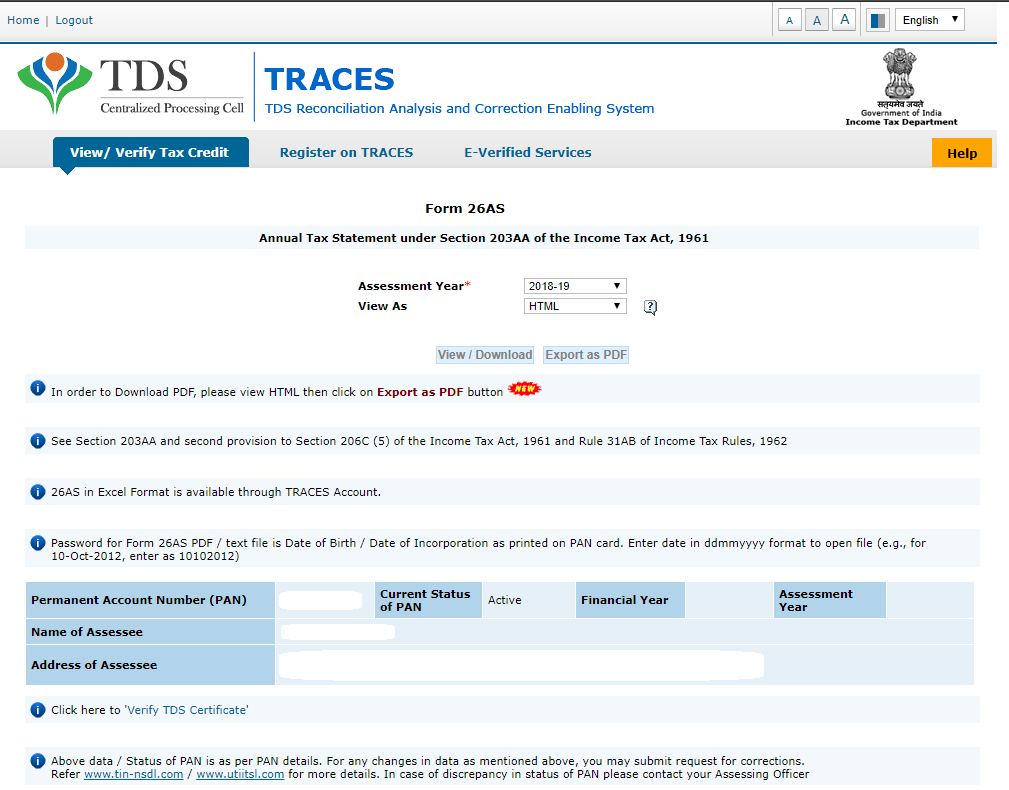

ફોર્મ 26AS માં આપના ઈનકમ ટેક્સથી કાપવામાં આવેલા TDS નું સંક્ષિપ્ત વિવરણ હોય છે. આ આપના એમ્પ્લોયર, આપના ક્લાયન્ટ્સ, આપના બેંક અથવા અન્ય વ્યક્તિ દ્વારા આપની તરફથી આપવામાં આવેલો ટેક્સ છે, જેને આપને પેમેન્ટ કરવાનું હોય છે. તેઓ કાયદા અનુસાર TDS પેમેન્ટ કરી શકે છે. પરંતુ ક્યારેક-ક્યારેક તેઓ આ TDS નું પેમેન્ટ કરાવામાં ભૂલ કરી બેસો છો. આના માટે આપને પોતાના 26 AS ની એક કોપી ડાઉનલોડ કરીને તેની તપાસ કરી લેવી જોઈએ. તમે યોગ્ય રીતે જોઈલો કે આમાં નોંધાયેલા ટીડીએસ થી આપ સારી રીતે વાકેફ છો. જો નહી, તો ભૂલ સુધારવાના પ્રયત્નો કરો.

નવા ટેક્સપેયરો માટે ટેક્સ રિટર્ન ફાઈલ કરવું એક જટિલ પ્રક્રિયા હોઈ શકે છે. પરંતુ યોગ્ય જાણકારી પ્રાપ્ત કરો અને આ પ્રકારની ભૂલોથી બચવાના પ્રયત્નો કરો. જો કોઈપણ જાણકારી ખોટી પણ થઈ જાય તો ડરવાની કોઈ વાત નથી. આપ બાદમાં સુધારવામાં આવેલો ITR ફાઈલ કરી શકો છો. હંમેશાની જેમ સમય પર પોતાના ITR થી સંબંધિત દસ્તાવેજ એકત્ર કરો અને 31 જુલાઈ પહેલા સારી રીતે ફાઈલીંગને પૂર્ણ કરો, જેથી અંતિમ સમય-સીમા પાસે અપ્રત્યાશિત ઘટનાઓના કારણે ફાઈલિંગ કરવામાં મોડુ ન થાય.